来源:上海税务 发布人:学林网 发稿日期:2025-07-08

根据《中华人民共和国个人所得税法》、《财政部 税务总局关于境外所得有关个人所得税政策的公告》(财政部 税务总局公告2020年第3号)等相关规定,居民个人从中国境外取得所得的,应当在取得所得的次年3月1日至6月30日内申报纳税。本文整理了一些居民个人取得境外所得的相关问答,赶快来学习下吧!

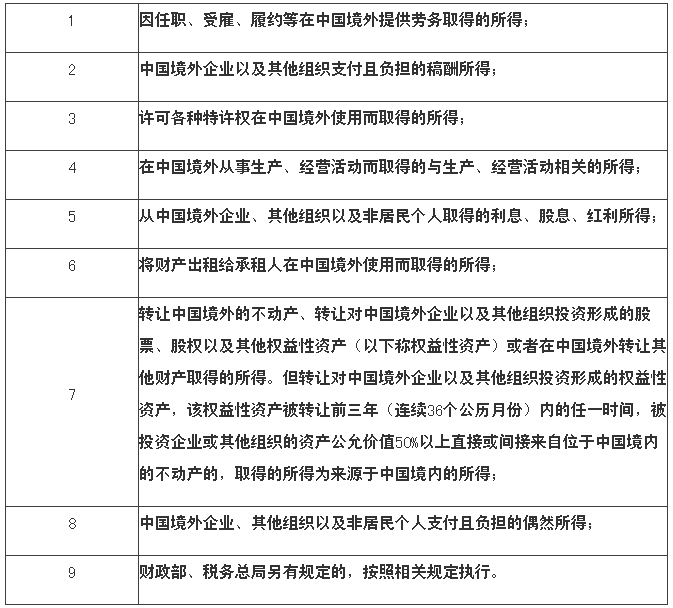

居民个人取得哪些所得属于境外所得呢?

下列所得,为来源于中国境外的所得:

如果取得的境外所得是外币,要怎么折算成人民币呢?

所得为人民币以外货币的,按照办理纳税申报或者扣缴申报的上一月最后一日人民币汇率中间价,折合成人民币计算应纳税所得额。年度终了后办理汇算清缴的,对已经按月、按季或者按次预缴税款的人民币以外货币所得,不再重新折算;对应当补缴税款的所得部分,按照上一纳税年度最后一日人民币汇率中间价,折合成人民币计算应纳税所得额。

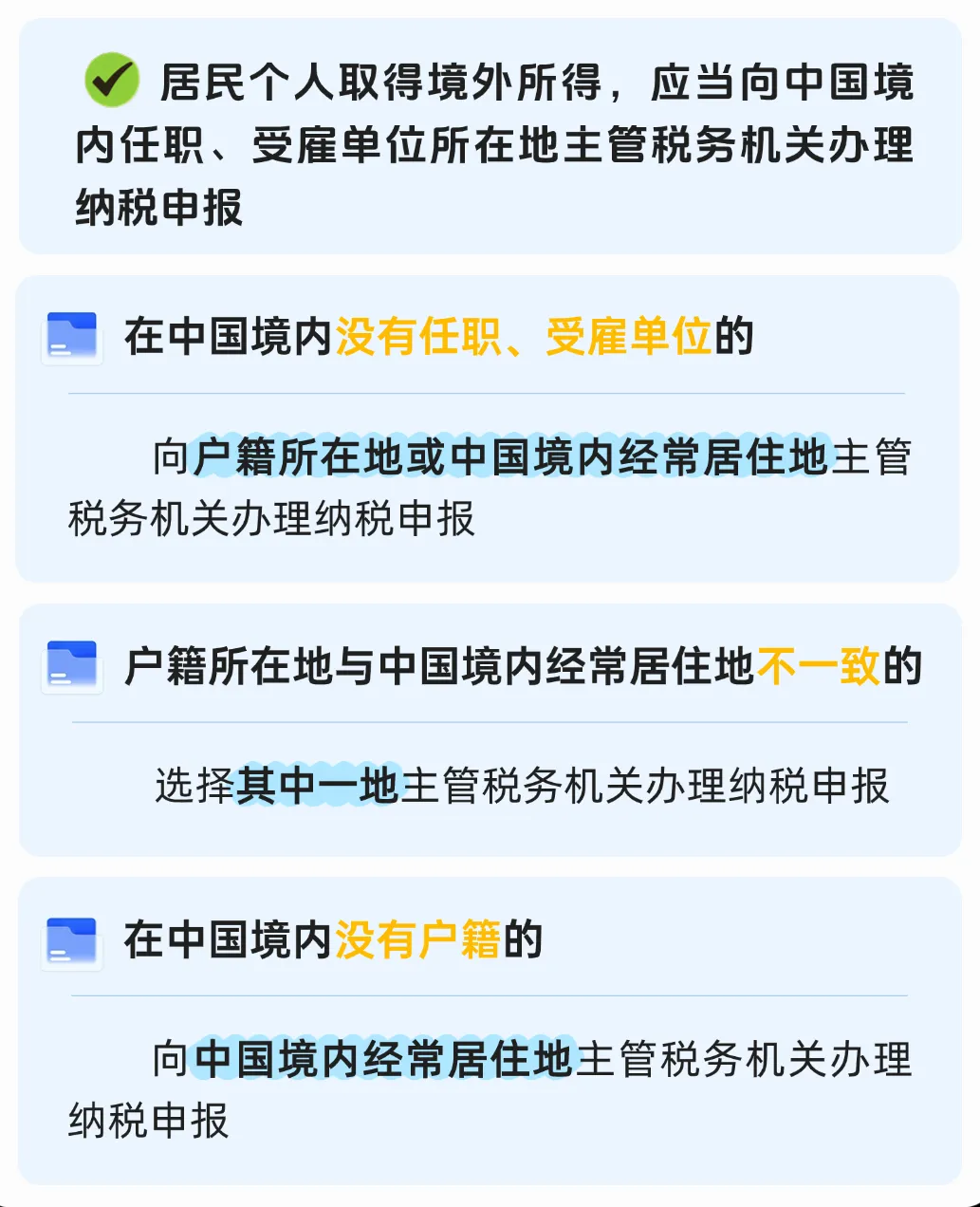

居民个人取得境外所得应该到哪里进行申报呢?

居民个人取得境外所得所属纳税年度该怎么确定呢?

居民个人取得境外所得的境外纳税年度与公历年度不一致的,取得境外所得的境外纳税年度最后一日所在的公历年度,为境外所得对应的我国纳税年度。

境外所得在境外已纳税,办理税收抵免时需要提供或者留存什么资料呢?

居民个人申报境外所得税收抵免时,除另有规定外,应当提供境外征税主体出具的税款所属年度的完税证明、税收缴款书或者纳税记录等纳税凭证,未提供符合要求的纳税凭证,不予抵免。

温馨提示

纳税人确实无法提供纳税凭证的,可同时凭境外所得纳税申报表(或者境外征税主体确认的缴税通知书)以及对应的银行缴款凭证办理境外所得抵免事宜。

派遣员工到境外工作,员工都是居民个人,境内企业发放工资,要怎么扣缴税款?

居民个人被境内企业、单位、其他组织(以下称派出单位)派往境外工作,取得的工资薪金所得或者劳务报酬所得,由派出单位或者其他境内单位支付或负担的,派出单位或者其他境内单位应按照个人所得税法及其实施条例规定预扣预缴税款。

居民个人被派出单位派往境外工作,取得的工资薪金所得或者劳务报酬所得,由境外单位支付或负担的,如果境外单位为境外任职、受雇的中方机构(以下称中方机构)的,可以由境外任职、受雇的中方机构预扣税款,并委托派出单位向主管税务机关申报纳税。中方机构未预扣税款的或者境外单位不是中方机构的,派出单位应当于次年2月28日前向其主管税务机关报送外派人员情况,包括:外派人员的姓名、身份证件类型及身份证件号码、职务、派往国家和地区、境外工作单位名称和地址、派遣期限、境内外收入及缴税情况等。

温馨提示

中方机构包括中国境内企业、事业单位、其他经济组织以及国家机关所属的境外分支机构、子公司、使(领)馆、代表处等。

政策依据

1.《中华人民共和国个人所得税法》

2.《中华人民共和国个人所得税法实施条例》

3.《财政部 税务总局关于境外所得有关个人所得税政策的公告》(财政部 税务总局公告2020年第3号)

12月26日19:30-21:00

12月11日19:30-21:00

12月05日19:30-21:00